Guía completa para comprender y elegir el seguro de vida que te corresponde

Los seguros de vida son percibidos por el público en general como productos complejos de entender y no muy transparentes.

Espero que esta guía te ayude a comprender su valor como una parte importante del plan que estás construyendo para ti, tu familia y aquello que verdaderamente te importa.

Soy Edgard Baqueiro, tu agente de seguros

1. Preguntas frecuentes

Aquí te presentamos algunas de las preguntas que más comúnmente se hacen las personas que están considerando comprar o ampliar su seguro de vida.

¿Por qué comprar un seguro de vida?

Eres irremplazable y eso es clarísimo. Lo que consigues al contratar un seguro de vida es asegurarte que las personas importantes en tu vida, particularmente tu familia inmediata, estén financieramente seguras si falleces. Por eso la principal razón para comprar un seguro es garantizar la continuidad del ingreso.

El seguro de vida te da la tranquilidad de hacer lo correcto; es una forma de proteger herencias o negocios.

¿Qué cubre el seguro de vida?

El seguro de vida cubre la muerte por cualquier causa, en cualquier tiempo y mientras se realiza cualquier actividad con excepción del suicidio durante los dos primeros años de la vigencia de la póliza.

¿Cómo se contrata un seguro de vida?

1.Por lo general debes contactar a un agente de seguros para responder a un cuestionario médico.

2.En este cuestionario se te preguntan datos personales como fecha de nacimiento, peso y estatura.

3.También se te pide información sobre condiciones cardiovascalares, cáncer, diabetes y cualquiera otra enfermedad seria.

¿Son importantes mis antecedentes familiares para comprar un seguro de vida?

Es correcto. Como parte del proceso de selección, en el cual la aseguradora quiere conocerte, tendrás que responder preguntas sobre los antecedentes de enfermedades cardiovasculares o diabetes de tus padres y hermanos.

¿Qué es un seguro de vida?

Es un producto financiero nada complejo pero muy ingenioso que le permite a una persona disponer de una cantidad de dinero que puede ser centenares de veces más grande a la que, sin tenerlo, podría dejar a sus familiares en caso de fallecer.

El gran beneficio de esto es fácil de comprender. La principal aportación que la gran mayoría de nosotros hacemos al bienestar económico de nuestras familias es el dinero que llevamos a casa como producto de nuestro trabajo. Si una persona llega a fallecer, es obvio que ese dinero dejara de llegar y todas cosas que se compraban con ese dinero, también.

Si la persona fallecida compró un seguro de vida, sus familiares podrán disponer de una cantidad importante de dinero que puedan seguir comprando las cosas que necesitan.

El tema de la muerte, es sin duda, un tema escabroso. A veces, nos comportamos como si el hecho de no hablar de ello pudiera retrasar o evitar ese momento, Pero, como tú y yo sabemos, la verdad se parece más al dicho popular: “Cuando te toca aunque te quites, y cuando no, aunque te pongas”.

Todos vamos a morir y ese es un hecho inevitable de la vida. Sin embargo, como no es divertido hablar de eso las aseguradoras recurren a las más ingeniosas formas de presentar los seguros de vida para que atraer a posibles clientes.

¿Para qué sirve un seguro de vida?

1. Tener dinero para pagar gastos de funeral;

2. Dejar tus deudas pagadas;

3. Ayudarlos a mantener su actual nivel de vida;

4. Garantizar sus sueños para el futuro;

5. Pagar los impuestos de traslado de dominio sobre propiedades que les hayas heredado.

¿Me conviene comprar un seguro de vida?

Probablemente esta sea la pregunta más común que se hacen las personas que están considerando contratar un seguro de este tipo. Y muestra que muchas veces no comprendemos plenamente lo que es.

A nadie le conviene comprar un seguro de vida. Lo que haces al comprarlo es asegurar un regalo para las personas que te son queridas.

Y como cualquier regalo tú decides si lo compras o prefieres gastarte ese dinero en otra cosa. Nadie puede obligarte a regalar aquello que no quieres dar. Tú eres quien decide si hace un regalo que se disfruta por un corto tiempo o hacer un obsequio que les puede cmabiar la vida.

Esa es tu elección y no tiene más consideración que lo que decidas hacer. Sin embargo, también es obvio, que no todas las personas necesitan un seguro de vida. Esto debido a que no tienen otra persona o una familia que depende de ellos para subsistir.

En el siguiente capítulo veremos la verdadera dimensión del riesgo de fallecer en México.

2. La realidad de la mortalidad en México

Cuando una persona quiere evitar tocar el tema del seguro de vida los dos comentarios más frecuentes son:

“No tengo planes para morirme próximamente”

“Soy una persona muy sana”

Revisemos las estadísticas para conocer el verdadero tamaño del riesgo de fallecimiento en México. La siguiente gráfica muestra el número de fallecimientos registrados en los últimos cinco años, así como la tasa de mortalidad. El número de fallecimientos por cada 1,000 habitantes.

A primera vista es obvio que el número de fallecimientos se ha incrementado en los últimos cinco años. Lo cual es muy razonable ya que la población creció durante este periodo. Sin embargo, es más interesante notar la tasa de mortalidad.

Puedes ver que el número de fallecimientos por millar de personas también ha tenido un incremento durante estos cinco años. Aunque el incremento ha sido pequeño, será interesante ver si esta tendencia continua en el futuro.

Si observamos los datos agregados, sin considerar sexo y edad, estas son las principales causas de muerte:

Ahora revisemos que nos dicen las estadísticas sobre el riesgo de fallecimiento en los dos grupos de edad en los que hace más sentido asegurarse mediante un seguro de vida. Ya que son las edades en las que se inicia una familia, llegan niños o los padres se vuelven económicamente dependientes de sus hijos.

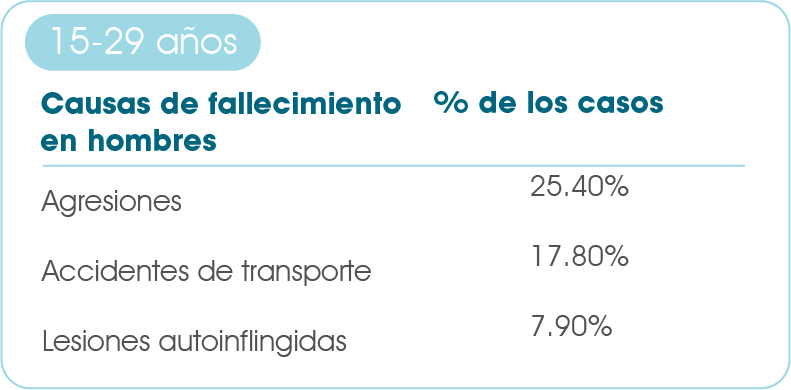

Mortalidad en jóvenes de 15 a 29 años

En 2015 fallecieron 34,060 jóvenes de 15 a 29 años de edad. Esto representa 5.2% de las defunciones totales.

En esta edad, son los hombres son los que tienen mayor riesgo de fallecer (74.5%). Y en ambos sexos las tres principales causas de muerte son clasificadas como violentas.

Los números parecen confirmar la intuición de que el riesgo de fallecer en estas edades es bastante reducido. Más adelante al introducir el concepto de tablas de mortalidad, que son la base para el cálculo de los precios en los seguros de vida, regresaremos sobre esto.

Sin embargo también nos confirman que muchas de las defunciones en este grupo de edad son eventos completamente inesperados a diferencia de los fallecimientos por enfermedad.

Aunque el INEGI no tiene estadísticas separadas por grupos de edad dentro de este conjunto de personas la información disponible si confirma que los riesgos son muy similares para los adolescentes que para las personas mayores de 25 años.

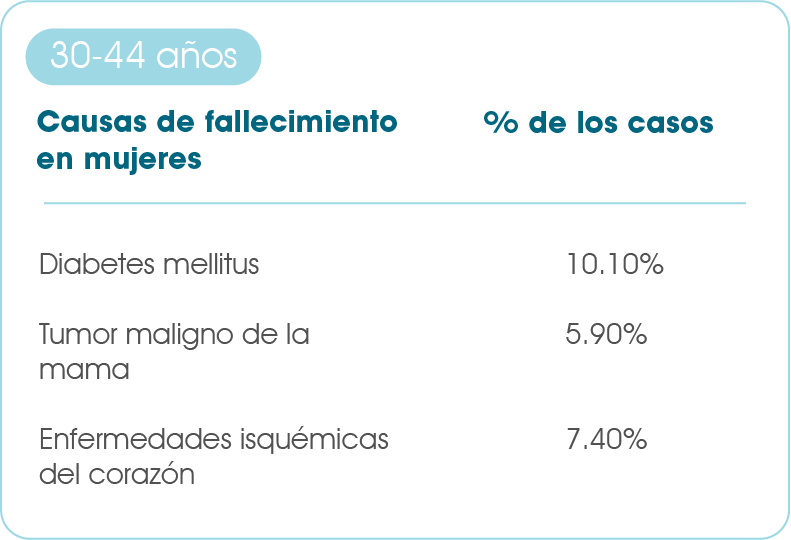

Mortalidad en adultos de 30 a 44 años de edad

En el 2015 hubo 53,771 fallecimientos en este grupo de edad. Lo cual representa el 8.2% de las defunciones totales. En este grupo de edad, los riesgos son distintos para los hombres (que siguen el patrón de los adultos más jóvenes) y las mujeres (donde se presenta un cambio radical).

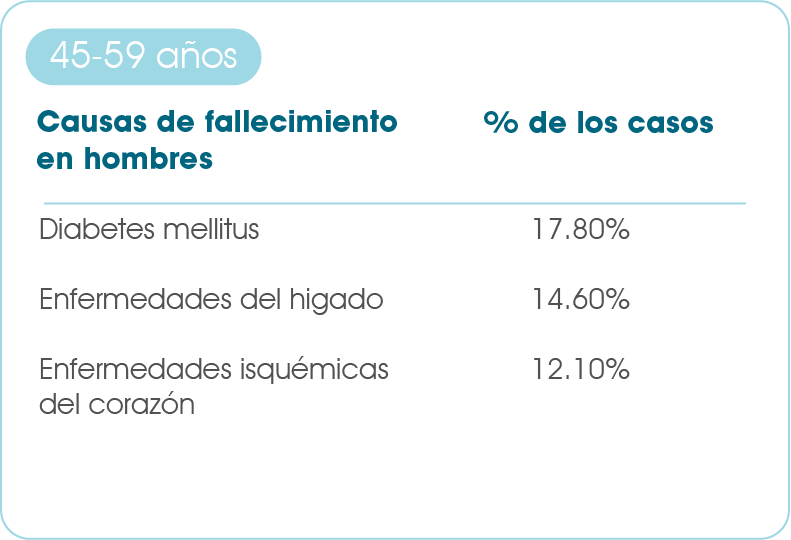

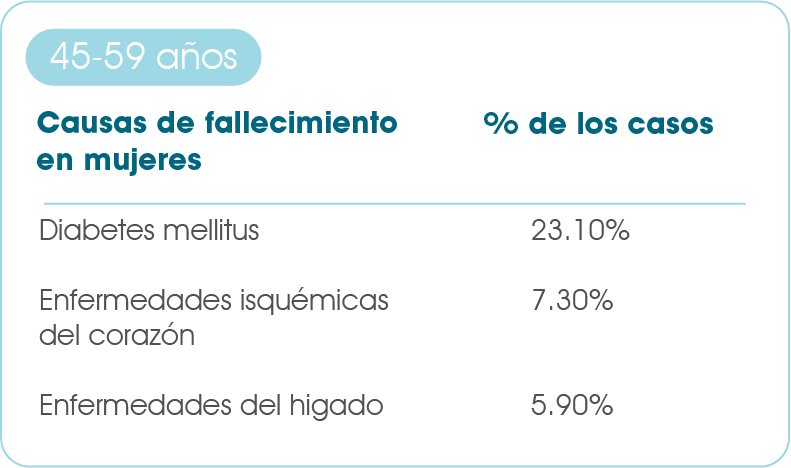

Mortalidad en adultos de 45 a 59 años de edad

En esta etapa de la vida el riesgo de fallecimiento se empieza a volver mucho más alto. Los 103,878 fallecimientos representan 15.8% del total. En este grupo se empiezan a presentar en forma gradual enfermedades muy similares a las que padecen las personas del grupo de 60 y mayores.

Estos números nos indican que a partir de los 45 años ocurre un cambio sustancial en el riesgo de fallecimiento. La probabilidad empieza a crecer en forma importante, pero al mismo tiempo, disminuye los fallecimientos inesperados y se vuelven más comunes los decesos por enfermedad.

¿Cómo se calcula el costo de un seguro de vida?

Los costos de los seguros de vida en su forma más sencilla buscan estimar cuál es la probabilidad de que una persona no llegue a su próximo cumpleaños.

Para ello los actuarios que trabajan para las compañías de seguros utilizan tablas construidas con los datos de miles de fallecimientos. A continuación, puedes ver una de estas tablas y la forma en que se ve gráficamente:

Estas tablas fueron preparadas en el año 2000 y muy probablemente ya no reflejen con precisión el verdadero riesgo de fallecimiento. Sin embargo, la investigación actuarial en México aún tiene mucho camino por recorrer para emparejarse con el trabajo que se realiza en Estados Unidos o el Reino Unido.

Más adelante veremos cómo esto impacta en los precios de los seguros de vida. Pero antes revisemos los conceptos básicos de este tipo de seguros.

3.Conceptos básicos

El mundo de los seguros tiene algunos términos que son muy propios de esta industria y que no son muy claros para las personas ajenas. Así que definamos estos conceptos antes de seguir adelante:

Asegurado

Asegurado

Es la persona cuyo fallecimiento obliga a la compañía de seguros a realizar el pago de la suma asegurada a sus beneficiarios.

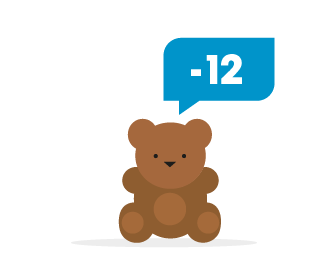

Asegurado menor de edad

Asegurado menor de edad

Son personas menores de 12 años a las cuales se señala como asegurados en un seguro de vida. Es prácticamente común en todo el mundo que en caso de fallecimiento de estos asegurados solo se regresa a los beneficiarios lo que se haya pagado por el seguro.

Edad alcanzada

Edad alcanzada

En algunos contratos de seguro de vida se establecen plazos de terminación que dependen del tiempo que le falta al asegurado para llegar a determinada edad. Las edades más comunes en este tipo de contratos son la de 65, la de 90 y la de 99 años.

Edad de cálculo

Edad de cálculo

Es la edad que se utiliza para calcular la prima del seguro, es decir, el costo.

¿Recuerdas que en el capítulo 2 hablamos acerca de las tablas de mortalidad? Ya comentamos que la aseguradora las utiliza para calcular el costo de tu seguro.

Sin embargo los actuarios no siempre toman tu edad real al momento de que decidas contratar un seguro ya que se hacen descuentos por algunas condiciones. Y ese descuento se hace restando años de la edad real del asegurado.

En México se hacen los siguientes descuentos:

Esto quiere decir que si un hombre tiene 35 años de edad, pero declara en su solicitud de seguro que no es fumador la aseguradora tomará como base para el cálculo del costo del seguro de vida 33 años de edad.

Y si se trata de una mujer de la misma edad, 35 años, se le cotiza como si fuera un hombre de 32 años.

Desde luego, esta es una forma poco exacta de estimar el riesgo de fallecimiento de una persona. Pero como ya comentamos los cálculos actuariales para la determinación de seguros de vida en México aún están en desarrollo.

Indisputabilidad

Este es uno de los secretos mejor guardados de los seguros de vida.

Significa que una vez transcurridos dos años de la contratación la aseguradora renuncia al derecho que le confiere la Ley sobre el Contrato de Seguro para rescindir (es decir, cancelar) el contrato por omisiones o inexactas declaraciones que hubieran dado el contratante y/o el asegurado.

La importancia de la indisputabilidad en los contratos sobre los seguros de vida merece una explicación más amplia.

En primer lugar, existe para darle completa seguridad a las personas que deciden contratar un seguro de que una vez transcurridos dos años de tener la póliza vigente la aseguradora no puede argumentar que se le proporcionó información inexacta para cancelar el contrato.

Y si el seguro está vigente solo queda un camino posible para la compañía aseguradora en caso de fallecimiento del titular. Tiene que pagar a la presentación de las pruebas que confirmen la muerte del asegurado.

Uno de los principales temores que tienen las personas que dudan sobre la conveniencia de contratar un seguro de vida es que la compañía de seguros quiera ahogar a sus beneficiarios en requisitos para no pagarles.

La cláusula de indisputabilidad resuelve ese problema.

Pero también es cierto que abre un tema que a veces puede ser una gran ayuda en situaciones desesperadas.

Imaginemos el caso de una persona que recibe un diagnóstico de un cáncer que pone en peligro su vida. Súbitamente las prioridades de esta persona cambian radicalmente. Ahora la idea de tener un seguro de vida para su familia se vuelve muy importante.

Pero parecería que ya no hay mucho que hacer.

Hace un momento te platicaba de las disposiciones que en materia de omisiones o declaraciones inexactas tienen los contratos sobre seguros de vida.

Sin embargo, la cláusula de indisputabilidad le da una posibilidad. Si omite declarar su condición de salud a la aseguradora y transcurren dos años entre la contratación del seguro y su fallecimiento, asunto resuelto. El seguro se pagará a sus beneficiarios sin más requisito que presentar los documentos comprobatorios como el acta de defunción.

Esta es táctica es extrema y arriesgada. Pero en casos desesperados puede ser una tabla de salvación.

En general, es mejor hacer una contratación limpia y asegurar que la compañía cumplirá con el pago desde el primer día.

Además, en los seguros de vida hay muchísimas enfermedades preexistentes que pueden ser cubiertas, a diferencia de lo que ocurre en los seguros de gastos médicos. El capítulo 8 de esta Guía esta dedicado a ese tema.

(Si te interesa adentrarte en el tema de las enfermedades preexistentes en los seguros médicos consulta La Guía Completa para Cambiarse de Seguro).

Plazo de seguro

Plazo de seguro

Es el número de años por los cuales estará vigente tu seguro.

También lo puedes entender como el número de años por los cuales tu seguro conservará el mismo precio.

Hay que tener en cuenta que entre más largo quieras que sea el plazo de tu seguro de vida, el costo será mayor.

Esto es especialmente importante para jefes de familia jóvenes que saben que deben prever por una cantidad importante de dinero para el mantenimiento de sus hijos por muchos años, pero que no disponen de muchos recursos para invertir en seguros de vida.

Generalmente la contratación de los seguros de vida por plazos más cortos permite obtener sumas aseguradas más grandes con el mismo dinero.

Plazo de pago

Plazo de pago

Aunque generalmente es el mismo que el plazo de seguro existen algunos tipos de seguros de vida donde es posible pagar durante un cierto número de años y estar asegurado por más años sin tener que seguir pagando dinero por el seguro.

El caso más extremo de esto es cuando una persona decide pagar por un seguro vitalicio en un solo pago anual.

(No es algo que pasa todos los días. Pero llega a suceder).

Prima

Prima

De la palabra inglesa “Premium”. Este es el costo del seguro. Lo que el asegurado deberá pagar para mantenerlo vigente.

Selección

Selección

Es el proceso que una compañía de seguros sigue para elegir a sus clientes.

En teoría, cuando una persona quiere contratar un seguro de vida, se convierte en un “proponente”. Es decir, alguien que le propone a la compañía de seguros que acepte su riesgo.

La compañía debe analizar si acepta ese riesgo. Para ello sus analistas revisan el cuestionario médico del paciente así que la información disponible en su propia base de datos y la que tienen disponibles otras compañías de seguros.

El objeto es tratar de determinar la esperanza de vida de un proponente.

El resultado de este análisis es:

- Ofrecer aceptar el riesgo del proponente en las condiciones normales que ofrezca esa aseguradora.

- Hacer el ofrecimiento de aceptarlo con condiciones especiales, lo que típicamente es cobrar más caro, o

- Rechazar aceptar este riesgo dada la alta probabilidad de fallecimiento del paciente.

Suma asegurada

Suma asegurada

Es la cantidad que se paga a los beneficiarios en caso de fallecimiento del asegurado.

Aquí viene una pregunta muy interesante que se ha hecho prácticamente cualquier persona que haya considerado comprar un seguro de vida. El siguiente capítulo te ayudará a responderla.

4.¿Cuál es la suma asegurada que debo contratar?

Ayudar al futuro asegurado a contestar esta pregunta es la esencia de la asesoría en el seguro de vida.

Muchos agentes de seguros gustan de hacer cuestionarios con decenas de preguntas para que su posible cliente se sienta agobiado por la enormidad de sus obligaciones y así poder inducirle a comprar una suma asegurada mayor.

Al final, entre mayor sea la suma asegurada, mayor será la prima del seguro. Y por tanto, mayor será la utilidad para el agente que coloque esa póliza.

Veamos el asunto desde otro ángulo.

Si ya has leído hasta aquí quiere decir que tienes la firme intención de adquirir un seguro de vida. O tal vez, ya lo tienes y te estás preguntando si es el adecuado.

Así que te hago esta pregunta: ¿Para qué lo quieres?

Últimos Gastos

Últimos Gastos

Al fallecimiento de una persona sus familiares tendrán que gastar en el funeral, los gastos de la cremación y pagos a cementerios o templos para la colocación de los restos en tumbas o criptas. Estas son cantidades relativamente pequeñas, generalmente con doscientos mil pesos todo queda resuelto. Pero pueden desbalancear a una familia que vive haciendo esfuerzos para estirar el dinero.

Dejar la Casa en Orden

Dejar la Casa en Orden

La gran mayoría de las deudas que podemos tener llevan incluidas en sus pagos seguros de vida para que queden pagadas en caso de nuestro fallecimiento. Tal es el caso de créditos hipotecarios, automotrices y bancarios. Sin embargo, en muchas ocasiones también muchas personas tienen deudas con sus padres, hijos, otros familiares o amigos. En estos casos la suma asegurada del seguro de vida es simplemente la cantidad necesaria para que las personas que confiaron en nuestra palabra puedan recuperar su dinero.

Los Pilares Económicos

Los Pilares Económicos

Muchas personas contratan un seguro de vida porque son el pilar económico de sus familias. Así que hay que encontrar una cantidad que le permita a los miembros de esa familia subsistir de acuerdo al nivel de vida al que están acostumbrados.

Protegiendo los Años Dorados

Protegiendo los Años Dorados

Cada día más hay más personas que ven el seguro de vida como un instrumento para garantizar el bienestar sus padres si no pudieran estar para cuidarlos. Entonces la pregunta sería: ¿cuánto dinero y por cuántos años se necesitará para que una persona o dos personas mayores puedan vivir decorosamente antes de fallecer?

Garantizar la manutención de personas con necesidades especiales

Garantizar la manutención de personas con necesidades especiales

Algunas familias deben considerar dentro de su planeación financiera que tienen integrantes que nunca podrán valerse por si mismos debido a enfermedades congénitas o genéticas. Sin duda, uno de las situaciones de vida más complicadas que hay.

En estos casos se necesita mucho trabajo del asegurado con su gente de confianza (familiares, contadores, abogados y su agente de seguros) para armar la estrategia más adecuada y escoger el monto del seguro de vida que la hará funcionar si fuera el caso.

Las Bases de un Sueño

Las Bases de un Sueño

En otros casos el seguro de vida se compra para garantizar la realización de un proyecto. El caso más frecuente es que los hijos de una persona puedan cursar estudios universitarios. Entonces la pregunta debe ser: ¿cuánto cuesta ir a la universidad? Incluyendo lo que le costará a esa persona mantenerse mientras estudia de tiempo completo.

Terminar las Obligaciones con el Gobierno

Terminar las Obligaciones con el Gobierno

En México las personas que reciben dinero o propiedades por herencia no tienen que pagar ningún impuesto federal. Sin embargo, la adjudicación de los bienes inmuebles (terrenos, casas y departamentos) si está gravada a nivel local.

El porcentaje que se debe pagar depende del estado y hasta del municipio donde se encuentre la propiedad.

En el código financiero de la Ciudad de México los impuestos al traslado de dominio fueron eliminados para prácticamente cualquier circunstancias. Pero en la mayoría de las ciudades hay impuestos cuyos porcentajes se incrementan con base en el valor de la propiedad.

También es importante considerar el impuesto predial. Para muchas personas este impuesto representa una carga cada día más importante. Y a veces, imposible de pagar.

Como es muy difícil que alguien pierda su casa por la falta de pago del impuesto predial existe una alta probabilidad de que los herederos tengan que pagar adeudos de este impuesto para poder realizar los trámites y hacerse de la propiedad de los inmuebles heredados.

Cuando lo que se busca es cubrir el pago de los impuestos y costos sobre el traslado de la propiedad la suma asegurada que se debe adquirir debe ser al menos el importe del impuesto sobre el traslado de dominio, el predial adeudado en su caso y los costos notariales.

Hay una profunda discusión sobre el futuro de los impuestos. Algunas personas sostienen que en el futuro tenderán a bajar conforme las herramientas tecnológicas utilizadas por los empleados del gobierno les permitan hacer más difícil la evasión fiscal.

Otros, me cuento en ese campo, creemos que los impuestos solo pueden seguir una dirección: hacia arriba.

Esto debido a que la necesidad de pagar por programas sociales cada vez más extensos obligará a los gobiernos (locales y federales) a imponer nuevos impuestos y aumentar los existentes.

Así que la imposición de impuestos a la herencia en un futuro no sería una sorpresa. En los Estados Unidos el impuesto sucesorio puede llegar en algunos estados hasta el 50% del valor de la herencia.

De hecho, el que posiblemente sea el seguro de vida más grande jamás contratado, con una suma asegurada de 300 millones de dólares se hizo para cubrir los impuestos sucesorios de un residente de California.

Forjando una Dinastía

Forjando una Dinastía

También existe quien quiere asegurar que su muerte signifique que su familia alcanza la riqueza económica. Conozco el caso de una familia que durante dos generaciones han contratado muy importantes seguros de vida.

A la muerte de los asegurados el dinero se ha depositado en un fideicomiso con el cual entre otras cosas se pagan cada vez seguros más grandes para la siguiente generación. La familia hoy ya se cuenta entre las familias más pudientes que conozco.

El creador de esta idea se dio cuenta de que muchas familias prósperas ven su patrimonio dividido conforme pasan las generaciones hasta que desaparece. Inventó esta original estrategia para asegurar que todos sus descendientes sean cada vez más prósperos.

Por supuesto, muchos agentes de seguros te dirán que no puedes lucrar con un seguro. Y claro, el asegurado no lucra con esto. Lo que consigo es realizar su aspiración de transcender en la historia de su familia.

Abonando a las Causas que te Importan

Abonando a las Causas que te Importan

Hoy por hoy hay muchas personas comprometidas con diferentes causas desde apoyar a personas con capacidades diferentes hasta la protección de los animales.

Muchos de ellos encuentran que pueden dejar como beneficiarios de sus seguros a las organizaciones que apoyan las causas que hoy más les importan

Espero que con estos ejemplos hayas podido observar mi punto.

El seguro de vida no es algo que debas tener. No es una obligación. Su costo es dinero que destinas a ayudar a quien te importa. Así que la suma asegurada debe elegirse en función de eso.

5.Tipos de Seguros de Vida

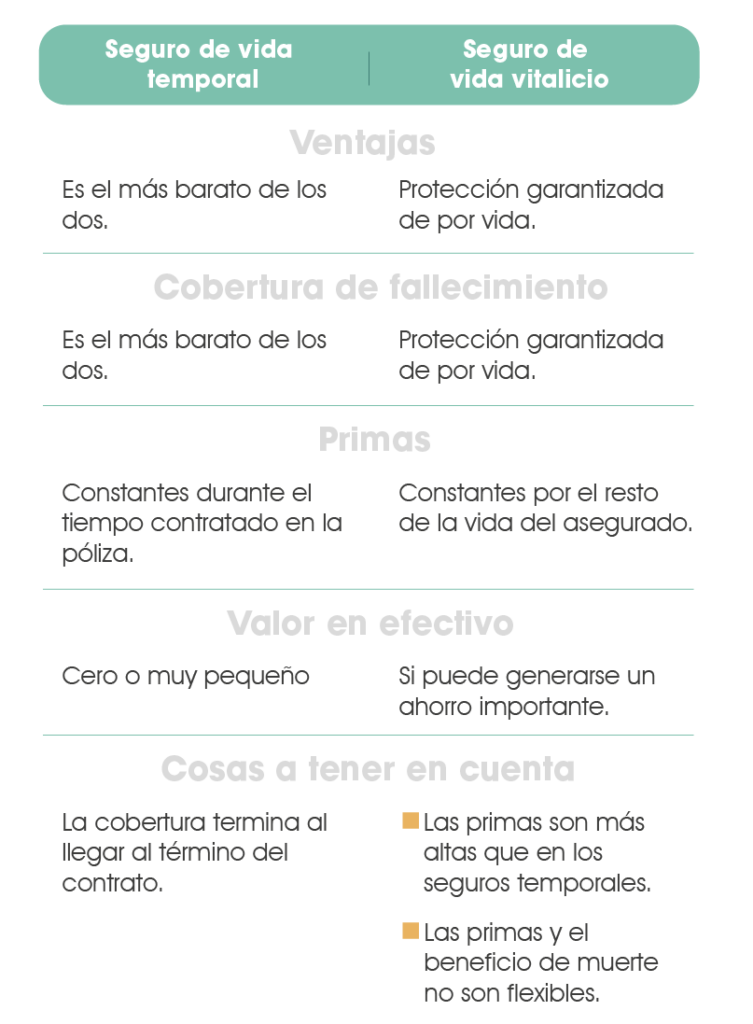

Existen dos tipos de seguros de vida: Temporales y Vitalicios. Aquí te presento esta tabla para que puedas ver las diferencias más importantes entre uno y otro.

Muchos colegas agentes y personas familiarizadas con los seguros de vida habrán notado que no mencioné los seguros de vida diseñados para ahorrar mientras se tiene cobertura de seguro.

- Planes dotales mixtos o capitalizables (son exactamente lo mismo, solo que cada aseguradora les da el nombre comercial que prefiere).

- Planes universales que combinan inversión y ahorro.

Uno de los temas más discutidos acerca de los seguros de vida es si son o no también buenos instrumentos de ahorro. En fechas futuras publicaré un análisis detallado sobre esto.

Sin embargo, esta guía está dedicada al seguro de vida puro para proteger a quienes nos importan de caer de un trapecio sin red si fallecemos.

En el capítulo 2 vimos ejemplos de las tablas de mortalidad que se utilizan para calcular el precio de los seguros de vida. En este capítulo veremos cómo esos números se convierten en el precio o prima que deberás pagar por tu seguro y algunos ejemplos del costo.

Los seguros de vida tienen una gran peculiaridad que los distingue de los seguros sobre otros riesgos como el seguro de gastos médicos mayores o los de automóviles.

En la gran mayoría de los casos, los precios son fijos por periodos de tiempo mayores a un año.

A esto se le conoce como prima nivelada.

El objeto de esto es poder hacer contratos de muchos años. Esto es benéfico para el asegurado porque le permite mantener el costo de su seguro fijo y así poder planear mejor sus gastos. Y también es bueno para la aseguradora porque le proporciona un flujo cierto de recursos en el futuro.

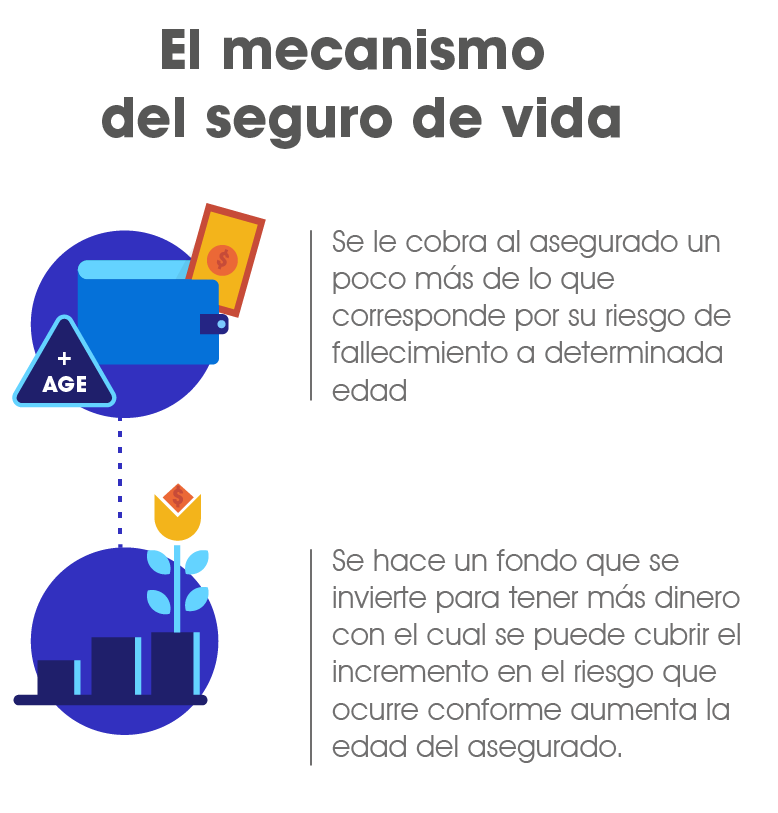

El mecanismo para que esto funcione consiste en que se le cobra al asegurado un poco más de lo que corresponde por su riesgo de fallecimiento a determinada edad y con eso se hace un fondo que se invierte para tener más dinero con el cual se puede cubrir el incremento en el riesgo que ocurre conforme aumenta la edad del asegurado.

De esto resultan los dos puntos más importantes sobre el costo de los seguros de vida:

En seguros temporales a mayor sea plazo de seguro (recuerdas del capítulo 3 el tiempo que estará vigente tu seguro) mayor será el costo.

Y los seguros temporales son más baratos que los seguros vitalicios ya que los primeros pueden terminar mientras que el asegurado sigue vivo. En cambio, los seguros vitalicios se calculan bajo el supuesto de que deben pagarse en el 100% de los casos. Por ese motivo, el fondo que debe acumularse es mayor.

Entender esto es esencial para elegir correctamente el seguro de vida que responde a lo que necesitas.

Las personas que no tienen mucho dinero para invertir en su seguro de vida porque están muy presionados financieramente hablando por los costos de mantener una familia deben buscar seguros temporales a plazos de entre 10 y 20 años. De esa forma tendrán las sumas aseguradas más altas que puedan comprar con el dinero disponible.

En cambio, personas con mayor solvencia económica y patrimonios ya establecidos deben buscar seguros de vida vitalicios, que aunque tendrán un costo mayor, les permiten garantizar que el plan que quieren financiar con su seguro se lleve a término.

En la siguiente gráfica podrás observar el costo de seguros temporales a 10 años, a 20 años y vitalicios para una suma asegurada de un millón de pesos.

7.Las distintas envolturas del seguro de vida

Los expertos en mercadotecnia de las compañías de seguros se han quebrado la cabeza durante años para encontrar todo tipo de formas de hacer atractivos los seguros de vida a los consumidores.

Ya he mencionado en otros lugares de esta guía que las compañías de seguros también se dedican a administrar el ahorro de sus clientes. Próximamente publicaré un artículo completamente dedicado a este tema. Por el momento, me limito a decir que muchas de las ofertas que lanzan las compañías aseguradoras buscan combinar los planes de protección pura con los fondos para el ahorro.

Así han surgido multitud de productos que se presentan como desarrollados para cubrir necesidades específicas. En realidad, la mayoría de las veces estos productos son solamente un seguro de vida con un fondo de ahorro literalmente envuelto en una bonita carpeta diseñada para ser atractiva para el público objetivo.

Hay que distinguir bien entre un diseño atractivo y coberturas de seguro que te sean realmente útiles. Así que si tienes interés por uno de estos productos empaquetados pide al agente que te lo ofrece que te ayude a desarmarlo. Desde luego, siempre puede ser que este paquete de seguros sea el óptimo para ti, pero hay una buena probabilidad de que obtendrás mejores beneficios si tu armas lo que necesitas.

Por ejemplo:

Seguros educacionales

Muchas aseguradoras ofrecen seguros destinados a que asegures la educación de tus hijos, nietos, etc. En realidad, estos seguros son planes de ahorro junto con un seguro de vida. Sin embargo, en la mayoría de los casos tienen la peculiaridad de que también incluyen un seguro adicional con el que la compañía aseguradora hará las aportaciones al fondo de ahorro si el adulto responsable de la póliza fallece.

Debido a su nombre muchas personas creen que la entrega de los fondos ahorrados tiene relación con que tus hijos o nietos entren a estudiar a la universidad. Esto no es así. El ahorro estará a disposición de los asegurados con independencia de lo que el chico mencionado en la póliza quiera hacer con su vida.

Seguros para mujeres

Algunas compañías están tras el nicho de las mujeres.

Para hacer esto han creado productos donde empaquetan un seguro de vida, un fondo de ahorro y algunas coberturas adicionales donde cubren enfermedades propias de las mujeres como son el cáncer de mama o el cervicouterino.

También es común que se incluyen coberturas para situaciones como viudez, nacimientos prematuros o complicaciones del recién nacido.

Todas estas coberturas están disponibles en forma separada. Y lo que es más importante: tener una cobertura que pague una cierta cantidad en caso de un problema médico de un recién nacido no sustituye en caso alguno a tener un seguro de gastos médicos.

Seguros de retiro

Un retiro que sea como te lo has imaginado requiere una buena planeación. En ella deberás considerar muchas cosas como rendimientos garantizados y esperados, inflación y posibles beneficios fiscales.

Si bien tomar la decisión de hacer cualquier plan de ahorro hacia el futuro es un gran avance no dejes de asignar tiempo a platicar con tus asesores de confianza como planear como vas a llegar ahí.

8.Si ya tengo una enfermedad crónica, ¿puedo contratar un seguro de vida?

Los seguros tienen esta característica peculiar: quien puede contratarlos suele pensar que no los necesita y quién los necesita ya no puede contratarlos.

Afortunadamente en el seguro de vida a diferencia del seguro de gastos médicos si es posible asegurarse aunque ya se tengan diagnosticadas condiciones médicas incluso sumamente graves.

Cada aseguradora establece sus reglas para aceptar o rechazar a los posible asegurados. Existen algunas que están dispuestas a asegurar a personas diabéticas o con problemas del corazón. Otras no aceptarían a este tipo de personas bajo circunstancia alguna.

Nos corresponde a los agentes de seguros investigar en el mercado las opciones disponibles para las muy diversas condiciones médicas de nuestros clientes.

En Seguros B&C (nuestra agencia de seguros) podemos asegurar a prácticamente cualquier persona menor de 55 años que busque seguro de vida con una enfermedad crónica por US$250,000 y cobertura inmediata.

A continuación, podrás encontrar una lista de enfermedades frecuentes y bajo qué condiciones las personas que las padecen pueden contratar un seguro de vida:

Seguros de vida para personas que padecen enfermedades del corazón o cardiovasculares así como enfermedades coronarias

La gran mayoría de las enfermedades del corazón se pueden cubrir si el cliente acepta lo que se conoce como una extraprima o costo adicional por riesgo. El monto de la extraprima depende de la gravedad de la condición y el tiempo que haya transcurrido si la persona sufrió un infarto.

¿Puede contratar seguro de vida una persona que tiene VIH SIDA?

Esta condición es difícil de suscribir. Sin embargo, existen seguros de vida con aceptación automática. Este tipo de pólizas son la mejor opción para personas que padecen de esta enfermedad.

Diabetes Mellitus

Las personas con diabetes del tipo 2 pueden contratar un seguro de vida. La oferta que les haga la compañía de seguros dependerá en gran medida del control que lleven de su enfermedad. También la compañía de seguros va a poner mucha atención en que el posible asegurado no tenga otras condiciones médicas como hipertensión arterial o enfermedades cardiovasculares.

Los enfermos con diabetes mellitus del tipo 1 son mucho más difíciles de asegurar. Por lo común su mejor opción es buscar pólizas de aceptación automática.

Hipertensión arterial

En respuesta a la pregunta ¿puedo contratar un seguro de vida si tengo cáncer?

Durante la etapa de tratamiento de esta enfermedad y los primeros cinco años después de que se cuente con estudios que demuestren su desaparición no es posible contratar otro seguro de vida que aquellos que tengan aceptación automática.

Después de cinco años algunas aseguradoras están dispuestas a hacer ofertas de seguro a los pacientes diagnosticados con esta enfermedad. Entre más tiempo transcurra desde el final del tratamiento a que el asegurado solicite la póliza menor será el costo adicional que se tendrá que pagar.

Hiperlipidemias

Es muy posible que la compañía de seguros quiera ver una placa tomada con rayos X de tu tórax. Ahí se puede ver si tu arteria aorta se ha engrosado por la placa que se produce cuando el colesterol y los triglicéridos se pegan a sus paredes. Esto asusta mucho a los analistas de las compañías de seguros porque esa placa en la aorta puede significar que arterias más delgadas están en riesgo de taparse o reventar.

Conclusión

Lo más valioso que tenemos los seres humanos es nuestra vida. Simplemente pensar en que se termine es muy desagradable y muchas personas prefieren ni tocar el tema. Si tu eres de las personas que quieren dejar algo más a su familia, su negocio o las causas que te importen espero que esta guía te haya sido de utilidad.

Como pudiste ver el seguro de vida es una herramienta financiera que puede jugar muy diversos papeles en la administración financiera de una persona. Dedica el tiempo necesario para que realmente sea la pieza clave que puede ser para lograr las metas que quieres alcanzar. Las que verdaderamente importan porque reflejan lo que tú eres.